Resumen Sesión AYER

- Tras dos días consecutivos de fuertes alzas, AYER los principales índices bursátiles europeos y estadounidenses cedieron ligeramente al cierre de la jornada, terminando la misma casi todos ellos con pequeños descensos, en una sesión que podemos calificar como de consolidación. Tras un comienzo bastante positivo, en el que las bolsas europeas se guiaban por el buen comportamiento que anticipaban los futuros de los índices de Wall Street, los principales índices europeos perdieron fuerza, entrando en una fase de indefinición, en la que, moviéndose en un estrecho intervalo de precios, pasaban de estar en positivo a negativo y viceversa constantemente.

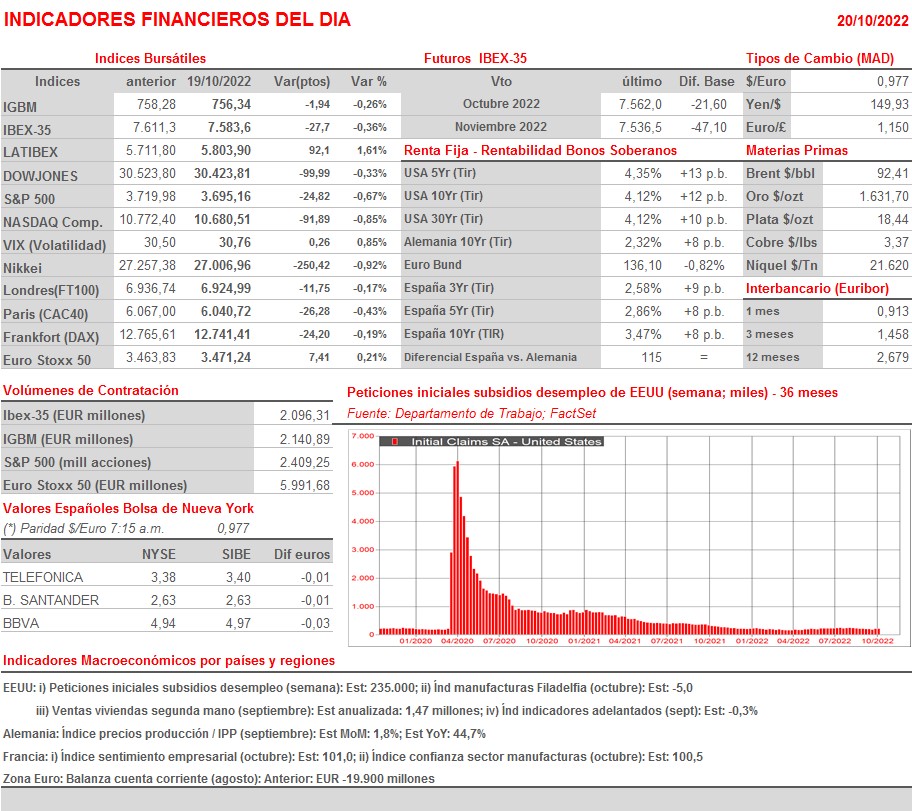

- En Wall Street la sesión estuvo marcada por el negativo comportamiento de los bonos, cuyos rendimientos subieron con fuerza a lo largo de toda la curva de tipos. En ello tuvieron mucho que ver algunas declaraciones recientes de miembros de la Reserva Federal (Fed), en las que siguieron mostrándose preocupados por la persistente alta inflación y en las que mostraron, todos ellos, su total compromiso para llevarla al objetivo del 2% en el medio plazo, subiendo las tasas de interés de referencia hasta dónde sea necesario.

Resumen Sesión HOY

- HOY, en principio, esperamos que las bolsas europeas abran entre planas y/o ligeramente a la baja, en una sesión que presenta una agenda macroeconómica limitada, en la que destaca la publicación esta mañana en Alemania del índice de precios de la producción (IPP) de septiembre y, por la tarde en EEUU, de las peticiones iniciales de subsidios de desempleo semanal. No creemos que ninguna de estas cifras vaya a tener un impacto determinante en el comportamiento de las bolsas durante la sesión. Sí lo tendrán, al menos a nivel sectorial, las cifras trimestrales que presenten algunas compañías, comenzando por Bankinter (BKT) en la bolsa española y siguiendo por tres de las grandes compañías de lujo francesas, L’Oreal (OR-FR), Hermes (RMS-FR) y Kering (KER-FR). AYER fue este sector uno de los que peor se comportó en las bolsas europeas. En ese sentido, cabe recordar que China representa algo más del 35% del mercado de lujo mundial y que la política de “Covid-cero” viene lastrando en los últimos meses las ventas de este sector, restando un gran potencial de crecimiento a las compañías del mismo.

Eventos del DÍA

>Bolsa Española

- Bankinter (BKT): resultados 9M2022; conferencia con analistas a las 9.00 horas (CET);

- Atresmedia (A3M): resultados 9M2022;

- Viscofan (VIS): resultados 9M2022;

- DIA: avance de ventas 9M2022;

- Inmobiliaria Colonial (COL): participa en Societe Generale The Pan-European Real Estate Conference;

- Merlin Properties (MRL): participa en Societe Generale The Pan-European Real Estate Conference;

- Neinor Homes (HOME): participa en Societe Generale The Pan-European Real Estate Conference.

>Bolsas Europeas: publican resultados trimestrales y datos operativos, entre otras compañías:

- Nokia (NOKIA-FI): resultados 3T2022;

- Edenred (EDEN-FR): ventas e ingresos 3T2022;

- Hermes International (RMS-FR): ventas e ingresos 3T2022;

- Kering (KER-FR): ventas e ingresos 3T2022;

- L’Oreal (OR-FR): ventas e ingresos 3T2022;

- Pernod Ricard (RI-FR): ventas e ingresos 1T2023;

- Vivendi (VIV-FR): ventas e ingresos 3T2022;

- Akzo Nobel (AKZA-NL): resultados 3T2022;

- Yara International (YAR-NO): resultados 3T2022;

- Tele2 (TEL2.B-SE): resultados 3T2022;

- Volvo (VOLV.B-SE): resultados 3T2022.

>Wall Street: publican resultados trimestrales, entre otras compañías:

- Alaska Air Group (ALK-US): 3T2022;

- AT&T (T-US): 3T2022;

- Freeport-McMoRan (FCX-US): 3T2022;

- Philip Morris International (PM-US): 3T2022;

- Snap (SNAP-US): 3T2022;

- Whirlpool (WHR-US): 3T2022.

Cambios de RECOMENDACIÓN

- FDR.SM (Fluidra): JPMorgan recorta a NEUTRAL desde SOBREPONDERAR.

- MAP.SM (MAPFRE): Berenberg inicia a MANTENER.