Resumen Sesión AYER

- AYER la intervención del presidente de la Reserva Federal (Fed), Jerome Powell, ante el Comité Bancario del Senado, determinó el comportamiento de los mercados de divisas, de bonos y de acciones occidentales, y lo hizo “para mal”. Hasta la mencionada intervención de Powell, las bolsas europeas habían aguantado bien, aunque, creemos que, por precaución, se pudieron observar algunas tomas de beneficios por parte de los inversores en los sectores/valores que mejor lo han venido haciendo recientemente, entre ellos los bancos. Todo cambió a media tarde cuando Powell comenzó a hablar. El presidente de la Fed dejó claro que no se sentía a gusto con las últimas cifras macroeconómicas publicadas en EEUU, correspondientes al mes de enero, que apuntaban a una mayor fortaleza de lo esperado de la economía y del mercado de trabajo, así como a una inflación, especialmente la de servicios, que se mostraba remisa a moderarse. Todo ello, según manifestó Powell, podría llevar a la Fed a subir más de lo en principio esperado sus tasas de interés de referencia y a volver a acelerar los aumentos de las mismas, de considerarlo necesario. Como era previsible, las declaraciones de Powell “no gustaron” a los mercados de bonos ni de acciones, que se giraron a la baja.

- Tras la intervención de Powell el mercado de futuros da ahora una probabilidad de casi el 70% a que el Comité Federal de Mercado Abierto de la Fed, el FOMC, opte por aumentar sus tasas de referencia en 50 puntos básicos en su reunión de finales de marzo y una del 30% a que el incremento se limite a 25 puntos básicos, cuando antes las probabilidades que se manejaban eran, respectivamente, del 31% y del 69%. Además, ahora las expectativas que maneja el mercado son que la tasa terminal de la Fed se sitúe en el 5,6% cuando a comienzos de febrero las expectativas del mercado situaban ésta en el 4,9%.

Resumen Sesión HOY

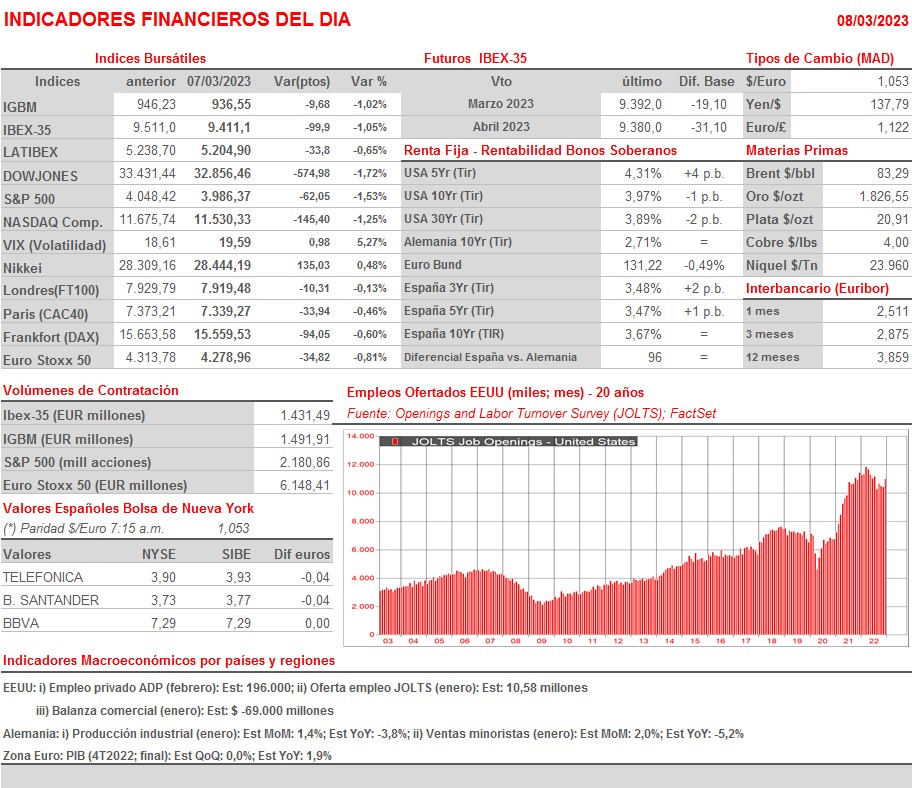

- Esperamos que HOY los principales índices bursátiles europeos abran a la baja, aunque con caídas más moderadas que AYER, siguiendo de esta forma la estela dejada anoche por Wall Street y esta madrugada por la mayoría de las bolsas asiáticas. Durante la sesión de HOY, los inversores dispondrán de nuevas referencias sobre el estado del mercado laboral estadounidense ya que la procesadora de nóminas ADP da a conocer el comportamiento del empleo privado en el mes de febrero, mientras que el Departamento de Trabajo publica su encuesta The Job Openings and Labor Turnover Survey (JOLTS) de enero, que ofrece una amplia visión sobre la evolución de las ofertas de trabajo en el país. Además se dará a conocer la publicación de la lectura final del PIB del 4T2022 de la Eurozona, para la que no esperamos sorpresas y de la producción industrial alemana de enero, que se espera haya crecido sensiblemente con relación a diciembre.

- Por último, recordar que HOY Powell interviene ante el Comité de Servicios Financieros de la Casa de Representantes, cámara baja del Congreso de EEUU, aunque no creemos que aporte nada más/nuevo con relación a lo manifestado AYER. Esperamos que sean las mencionadas cifras de empleo estadounidenses las que determinen HOY la tendencia de cierre de las bolsas europeas y de Wall Street.

Eventos del DÍA

>Bolsa Española

- Iberpapel (IBG): descuenta dividendo ordinario a cuenta de 2022 por importe bruto de EUR 0,25 por acción, paga el día 10 de marzo de 2023.

>Bolsas Europeas: publican resultados trimestrales y datos operativos, entre otras compañías:

- Thales (HO-FR): resultados 4T2022;

- Vivendi (VIV-FR): resultados 4T2022;

- Adidas (ADS-DE): resultados 4T2022;

- Brenntag (BNR-DE): resultados 4T2022;

- Continental (CON-DE): resultados 4T2022;

- Juventus Football Club (JUVE-IT): resultados 2T2023;

- Devro (DVO-GB): resultados 4T2022.