Resumen Sesión AYER

- Si bien el “rally de alivio” que anticipamos podría tener lugar llegó a los mercados de valores europeos algo antes de lo que esperábamos, lo que permitió a sus principales índices cerrar AYER con fuertes alzas, la reacción de los mercados financieros estadounidenses tras la reunión del Comité Federal de Mercado Abierto de la Reserva Federal (FOMC) nos hace dudar de la capacidad de la renta variable de recuperar el terreno perdido en las últimas semanas, al menos en el corto plazo. Desde primera hora de la jornada, y de forma sorpresiva, los principales índices europeos fueron ganando terreno, apoyándose en el buen comportamiento de los sectores/valores de corte cíclico, los cuales habían sido duramente castigados en las últimas sesiones.

- En Wall Street, y antes de conocerse el comunicado del FOMC, los inversores también apostaron por una Fed más “conservadora”, lo que llevó a los principales índices a acumular fuertes alzas durante las primeras horas de la sesión, alzas que luego se esfumaron por completo al cierre de la jornada. Sin embargo, y sobre todo tras escuchar a su presidente, Jerome Powell, en la rueda de prensa celebrada tras la finalización del Comité, la reacción de los mercados financieros estadounidense dejó bien claro que la Fed no parece dispuesta a levantar el “pie del acelerador”: bonos y renta variable a la baja, rentabilidades al alza, cierta pérdida de inclinación de la curva de tipos y dólar al alza con fuerza.

- Powell, además de confirmar que en marzo se dará carpetazo al programa de compra de activos y, con casi toda probabilidad, la Fed aumentará los tipos de interés de referencia -por primera vez desde 2018-, dejó abierta la puerta a i) que la subida en marzo sea superior a los 25 puntos básicos que espera el mercado; y ii) que la Fed suba sus tasas de interés de referencia más de las cuatro veces que descuentan los inversores, algo que dependerá de cómo evolucionen las cifras de inflación y de crecimiento a lo largo del ejercicio.

Resumen Sesión HOY

- Esta madrugada los futuros de los índices estadounidenses vienen claramente a la baja, confirmando que lo anunciado por la Fed no ha gustado nada a los mercados. De hecho, las bolsas asiáticas también han reaccionado negativamente al resultado de la reunión del FOMC, con sus principales índices terminando la sesión con fuertes caídas. Esperamos, por todo ello, que HOY las bolsas europeas “vuelvan a las andadas” y abran la sesión con fuertes caídas.

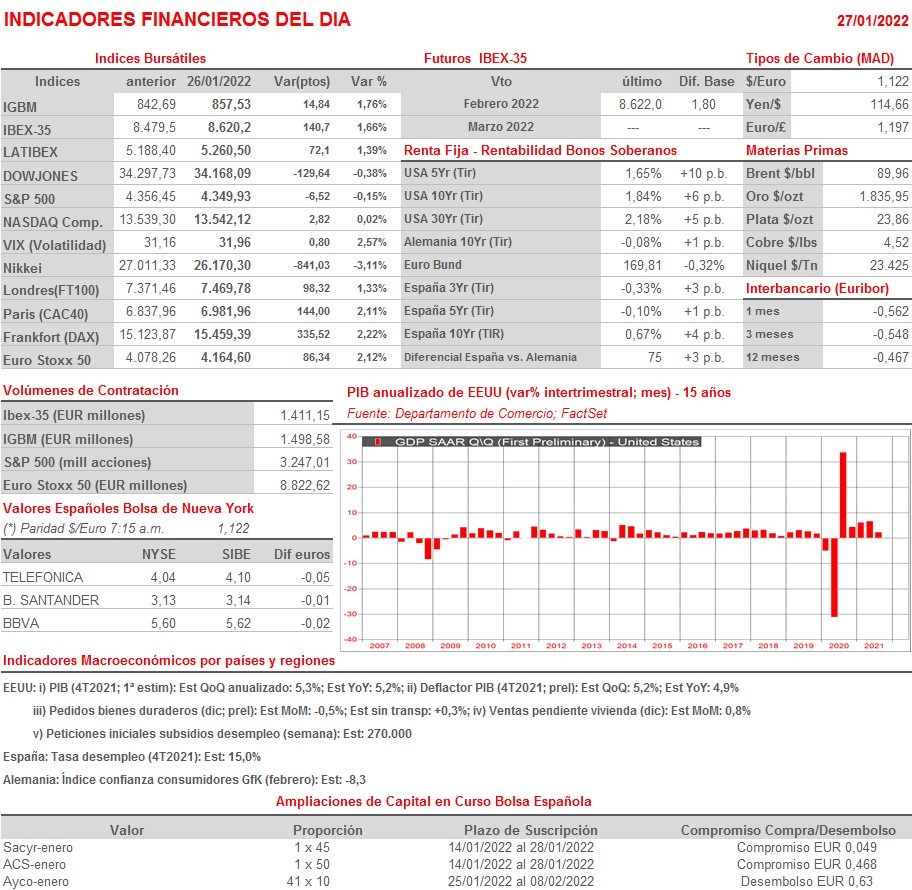

- HOY en la agenda macro del día destaca la publicación en EEUU de la primera estimación del PIB del 4T2021, que esperamos muestre un crecimiento sólido. No obstante, este dato ya es “pasado” y los mercados descuentan expectativas, como siempre recordamos. Además, la agenda empresarial se presenta intensa, con empresas europeas de la relevancia de Deutsche Bank, LVMH, SAP y UniCredit dando a conocer sus cifras trimestrales, mientras que en Wall Street lo harán empresas de la importancia de Apple, McDonald’s, MasterCard o Visa. De momento, la crisis ucraniana y la Fed han restado mucho protagonismo a la temporada de publicación de resultados trimestrales, algo que esperamos cambie a partir de ahora.

Eventos del DÍA

>Bolsa Española

- Banco Sabadell (SAB): publica resultados 2021; conferencia con analistas a las 9:00 horas (CET).

>Bolsas Europeas: publican resultados trimestrales y datos operativos, entre otras compañías:

- JCDecaux (DEC-FR): ventas, ingresos y estadísticas operativas 4T2021;

- LVMH (MC-FR): resultados 4T2021;

- STMicroelectronics (STM-FR): resultados 4T2021;

- Deutsche Bank (DB-DE): resultados 4T2021;

- SAP (SAP-DE): resultados 4T2021;

- Sartorius (SRT-DE): resultados 4T2021;

- Software (SOW-DE): resultados 4T2021;

- UniCredit (UCG-IT): resultados 4T2021;

- Anglo American (AAL-GB): ventas, ingresos y estadísticas operativas 4T2021;

- Diageo (DGE-GB): resultados 2T2022;

- Dr. Martens (DOCS-GB): ventas, ingresos y estadísticas operativas 3T2022.

>Wall Street: publican resultados trimestrales, entre otras compañías:

- Alaska Air Group (ALK-US): 4T2021;

- Altria Group (MO-US): 4T2021;

- Apple (AAPL-US): 1T2022;

- Blackstone (BX-US): 4T2021;

- Comcast (CMCSA-US): 4T2021;

- International Paper (IP-US): 4T2021;

- JetBlue Airways (JBLU-US); 4T2021;

- Mastercard (MA-US): 4T2021;

- McDonald’s (MCD-US): 4T2021;

- Southwest Airlines (LUV-US): 4T2021;

- United States Steel (X-US): 4T2021;

- Valero Energy (VLO-US): 4T2021;

- Visa (V-US): 1T2021;

- Western Digital (WDC-US): 2T2022.