Resumen Sesión AYER

- Los mercados de renta variable europeos cerraron la sesión de AYER nuevamente a la baja, en una sesión que fue de más a menos, entre noticias y comunicados de EEUU y de China sobre el conflicto comercial que mantienen. Así, la apertura de las bolsas europeas fue al alza, tras conocerse que el banco central de China (PBoC) había intervenido el mercado de divisas, frenando la devaluación del yuan frente al dólar. De esta forma, el organismo fijó un tipo de cambio de 6,9683 yuanes por dólar, en línea con sus declaraciones del día anterior, en las que manifestó que lo mantendría en un nivel equilibrado y razonable, lo que dio a entender que parecía que la escalada del conflicto comercial no iba a ir más allá.

- No obstante, las declaraciones posteriores de funcionarios chinos, condenando su inclusión como país manipulador de divisa por parte de EEUU y la paralización formal de la compra de productos agrícolas norteamericanos, dio a entender que la intervención del yuan del PBoC solo fue algo temporal, y que las posturas se mantienen aún muy distantes.

- Destacar el buen dato de los pedidos de fábrica de Alemania en junio, que sorprendió al alza y permite reducir a menos de la mitad la pérdida interanual acumulada. Así, el dato impulsó al alza al sector industrial, uno de los que mejor se comportó durante la parte matinal de la sesión.

- En lo que respecta a los índices de Wall Street, estos cerraron al alza rebotando desde la jornada negativa del día anterior, la peor en Bolsa del ejercicio, tras conocer la intervención del banco central chino, y también tras las declaraciones del asesor económico de la Casa Blanca, Kudlow, en las que indicaba que el presidente Trump podía ser más flexible en la aplicación de las tarifas si veía que las negociaciones evolucionaban de forma positiva, y en las que al mismo tiempo reiteró que su equipo mantiene los preparativos para que una comitiva comercial china viaje a Washington en el mes de septiembre para seguir negociando.

Resumen Sesión HOY

- Las medidas agresivas de los últimos días desde EEUU y China y el factor de que, por lo menos, hasta septiembre no vuelvan a sentarse ambos países a negociar, tienen a los inversores preocupados ante la incertidumbre que proviene de la falta de sintonía que mantienen ambas partes en las negociaciones comerciales. Además, los inversores creen que un acuerdo a corto plazo es menos probable.

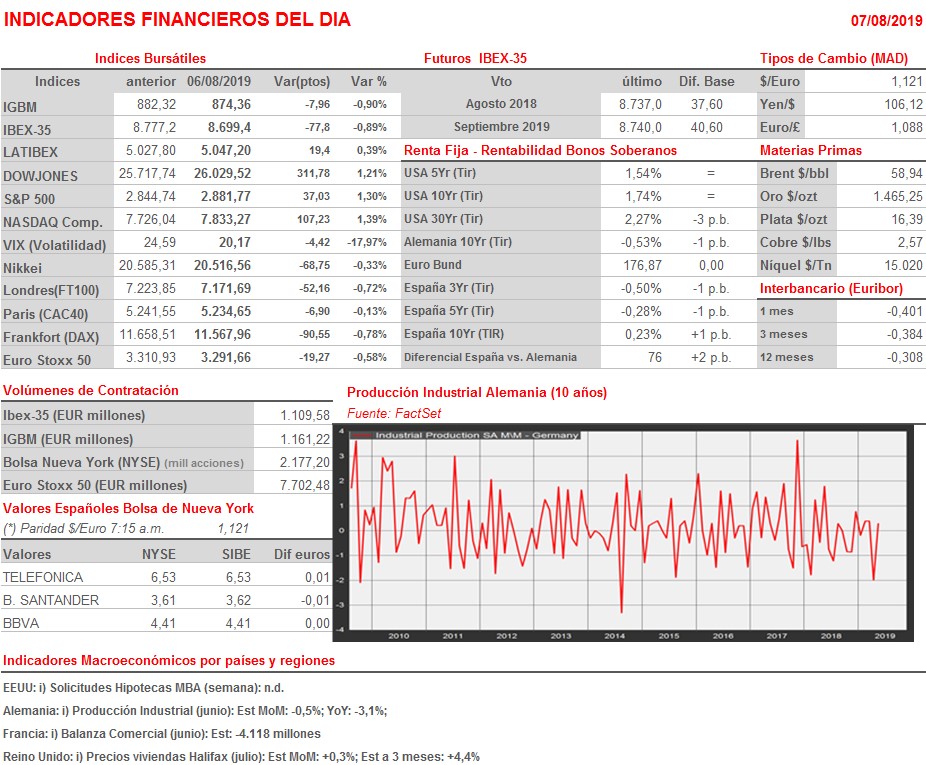

- La agenda macroeconómica de HOY incluye, además de la mencionada producción industrial de Alemania de junio, las solicitudes semanales de hipotecas en EEUU, la balanza comercial de Francia, también del mes de junio, así como los precios de las viviendas (Halifax) de Reino Unido de julio.

- Esperamos que la sesión de HOY abra en Europa mayoritariamente al alza, tras el cierre positivo de los índices de Wall Street y unos datos mixtos en las bolsas asiáticas esta madrugada.

Eventos del DÍA

>Bolsas Europeas: publican resultados trimestrales y datos operativos, entre otras compañías:

- ABN AMRO (09YPPF-E): 2T2019;

- Royal Ahold Delhaize (AD-NL): 2T2019;

- UniCredit SpA (UCG-IT): 2T2019;

- Commerzbank AG (CBK-DE): 2T2019;

- Continental AG (CON-DE): 2T2019;

- E.ON SE (EOAN-DE): 2T2019;

- Hapag-Lloyd AG (HLAG-DE): 2T2019;

- Munchener (MUV2-DE): 2T2019;

- Porsche Automobil (PAH3-DE): 2T2019;

- Wirecard AG (WDI-DE): 2T2019.

>Wall Street: publican resultados trimestrales, entre otras compañías:

- CenturyLink (CTL-US): 2T2019;

- CostCo (COST-US): Ventas e ingreso de julio de 2019;

- CVS Health (CVS-US): 2T2019;

- FOX Corp. (FOX-US): 4T2019;

- Marathon Oil (MRO-US): 2T2019;

- Office Depot (ODP-US): 2T2019;

- Skyworks (SWKS-US): 3T2019;

- Spectrum Brands (SPB-US): 3T2019;

- Sunoco (SUN-US): 2T2019.

Cambios de RECOMENDACIÓN

- CLNX.SM (Cellnex Telecom): JPMorgan recomienda sobreponderar.

COMENTARIOS DIARIOS DE BOLSA ANTERIORES

- 20 diciembre | Sesión de cuádruple vencimiento de derivados

- 19 diciembre | Turno para el Banco de Inglaterra

- 18 diciembre | La Fed aclarará sus intenciones en materia de tipos en 2025

- 10 diciembre | Mala recepción de los resultados de Oracle

- 09 diciembre | Agenda de eventos macroeconómicos | del 9 al 13 de diciembre

- 29 noviembre | Pendientes de la situación política en Francia

- 22 noviembre | Publicación de los PMIs que elabora la consultora S&P Global

- 21 noviembre | Pendientes de lo que ocurra en el Congreso de los Diputados

- 06 noviembre | Los índices de Wall Street al alza tras la victoria de Trump

- 05 noviembre | Agenda de eventos macroeconómicos | del 4 al 8 de noviembre

- 09 octubre | Rentabilidad 3T 2024 Fondo Momento Europa

- 03 octubre | Publicación en EEUU del ISM servicios

- 30 septiembre | Agenda de eventos macroeconómicos | 30 septiembre – 4 octubre

- 26 septiembre | Micron Technology revisó al alza sus expectativas de resultados

- 25 septiembre | Micron Technology publica sus resultados trimestrales

- 16 septiembre | El crecimiento económico en China continua ralentizándose

- 13 septiembre | El BCE cumplió con el guion preestablecido

- 06 septiembre | A la espera de las cifras de empleo de agosto en EEUU

- 05 septiembre | Pendientes de la evolución del mercado laboral estadounidense

- 28 agosto | A la espera de conocer los resultados de NVIDIA

- 22 agosto | A la espera de la publicación de los PMIs

- 14 agosto | Rentabilidad 1S 2024 Fondo Momento Europa

- 04 julio | Día de la Independencia en EEUU

- 06 junio | Reunión del Consejo de Gobierno del BCE

- 13 mayo | Esperamos una jornada de mera transición

- 17 abril | La inflación volverá a ser protagonista

- 10 abril | Rentabilidad 1T 2024 Fondo Momento Europa

- 20 marzo | Esperando el comunicado de la FED

- 27 febrero | Atentos a la agenda macro y empresarial

- 15 febrero | Publicación del PIB del Reino Unido del 4T2023

- 15 diciembre | HOY tendrá lugar el cuádruple vencimiento de derivados

- 13 diciembre | A la espera del comunicado de la FED

- 29 noviembre | El Ibex-35 alcanza los 10.000 puntos

- 27 noviembre | Agenda de eventos macroeconómicos | del 27 nov. al 2 dic.

- 24 noviembre | Publicación de los índices de clima empresarial de Alemania

- 22 noviembre | Israel y Hamás alcanzan un acuerdo de tregua de cuatro días

- 20 noviembre | Moody’s mantiene el rating de Italia en “grado de inversión”

- 10 noviembre | Duro discurso de Powell en el foro organizado por el FMI

- 09 noviembre | Powell intervendrá en un foro organizado por el FMI

- 08 noviembre | Telefónica celebra su Día del Inversor

- 20 octubre | Vencimiento mensual de derivados

- 18 octubre | El PIB de China del 3T2023 crece más de lo esperado

- 10 octubre | LINKFACTOR TRADE RECEIVABLES. Programa de Pagarés

- 09 octubre | Rentabilidad marzo 2024 – Fondo Momento Europa

- 03 octubre | Al son de los rendimientos de los bonos

- 27 septiembre | Wall Street tuvo una de sus peores sesiones de los últimos meses

- 26 septiembre | Los bonos condicionarán la sesión un día más

- 25 septiembre | Publicación en Alemania de los índices IFO de clima empresarial

- 25 septiembre | Agenda de eventos macroeconómicos | del 25 al 29 de septiembre

- 22 septiembre | Publicación de los PMIs de Alemania, Francia, Reino Unido y EEUU

- 20 septiembre | Esperando la decisión de la Fed y el contenido de su “discurso”

- 15 septiembre | Agenda de eventos macroeconómicos | del 18 al 22 de septiembre

- 14 septiembre | Reunión del Consejo de Gobierno del BCE

- 12 septiembre | Atentos a la evolución del precio del crudo

- 11 septiembre | Agenda de eventos macroeconómicos | del 11 al 15 de septiembre

- 05 septiembre | Las Bolsas en el mes de agosto 2023

- 05 septiembre | El PMI servicios de China en su nivel más bajo en 8 meses

- 01 septiembre | Agenda de eventos macroeconómicos | del 4 al 8 de septiembre

- 16 agosto | HOY se publica el IPC de julio de Reino Unido

- 15 agosto | HOY se publican los índices ZEW en Alemania

- 02 agosto | Fitch rebaja el rating crediticio de EEUU a AA+

- 27 julio | HOY es el turno del BCE

- 26 julio | Jornada totalmente condicionada por el FOMC

- 14 julio | RENTABILIDAD FONDO MOMENTO EUROPA

- 23 junio | Sesión negativa en Asia

- 15 junio | HOY tomará el relevo de la Fed el BCE

- 04 mayo | HOY será el turno del BCE

- 21 abril | Publicación de los índices PMIs

- 04 abril | Las Bolsas en el mes de marzo 2023

- 17 febrero | Entrada de Sacyr | Cartera 10 valores bolsa española

- 17 febrero | Publicación de varios nuevos indicadores de precios

- 15 febrero | Publicación de ventas minoristas de enero en EEUU

- 06 febrero | Comportamiento negativo de las bolsas asiáticas

- 03 febrero | Las Bolsas en el mes de enero 2023

- 01 febrero | A la espera de la Fed

- 24 enero | Publicación de los PMIs de enero

- 17 enero | Publicación de los índices ZEW

- 12 enero | Publicación del IPC en EEUU

- 09 enero | Las Bolsas en el mes de diciembre 2022

- 30 diciembre | Desde Link Securities queremos desearles un Feliz 2023

- 27 diciembre | Entrada de Indra (IDR) | Cartera 10 valores bolsa española

- 22 diciembre | La agenda macro del día es especialmente intensa en EEUU

- 19 diciembre | Semana sin cambios | Cartera 10 valores bolsa española

- 19 diciembre | Preocupante situación epidemiológica en China

- 15 diciembre | HOY es el turno de los bancos centrales europeos

- 13 diciembre | Publicación del IPC de noviembre en EEUU

- 07 diciembre | Las Bolsas en el mes de noviembre 2022

- 05 diciembre | Esta semana el mercado del petróleo será protagonista

- 01 diciembre | Pendientes de la publicación del PCE de octubre en EEUU

- 29 noviembre | Positivo comportamiento de las bolsas chinas esta madrugada

- 23 noviembre | Publicación de las actas de la reunión de octubre de la Fed

- 21 noviembre | Nuevos casos de Covid-19 y nuevos confinamientos en China

- 16 noviembre | HOY se publican en Reino Unido el IPC y el IPP de octubre

- 09 noviembre | El resultado electoral en EEUU apunta a un gobierno dividido

- 04 noviembre | HOY se darán a conocer los PMIs servicios en la Eurozona

- 28 octubre | Nuevos confinamientos en China

- 27 octubre | A la espera de conocer qué es lo que anuncia el BCE

- 25 octubre | Publicación en Alemania de los índices IFO

- 24 octubre | Publicación de los PMIs en Europa

- 12 octubre | HOY se dará a conocer el IPP de septiembre en EEUU

- 07 octubre | Las Bolsas en el mes de septiembre 2022

- 26 septiembre | Entrada de Unicaja (UNI) | Cartera 10 valores bolsa española

- 23 septiembre | Publicación de los PMIs preliminares de septiembre

- 21 septiembre | A la espera de la decisión del banco central estadounidense

- 20 septiembre | Pequeño rally de última hora experimentado AYER por Wall Street

- 16 septiembre | Cuádruple vencimiento de futuros y opciones

- 15 septiembre | Publicación de las ventas minoristas de agosto en EEUU

- 12 septiembre | Entradas de BBVA y Sacyr | Cartera 10 valores bolsa española

- 09 septiembre | Reunión de los ministros de Energía de la Unión Europea

- 07 septiembre | Desaceleración del crecimiento de la economía de China

- 06 septiembre | Las Bolsas en el mes de agosto 2022

- 17 agosto | HOY se conocerán las actas de julio de la Fed

- 02 agosto | Las Bolsas en el mes de julio 2022

- 19 julio | Giro a la baja a media sesión en Wall Street

- 11 julio | Nuevo repunte de casos de Covid-19 en China

- 08 julio | Las Bolsas en el mes de junio 2022

- 05 julio | Buenos datos macro publicados en China

- 30 junio | HOY la inflación volverá a ser protagonista

- 13 junio | Nuevos confinamientos en China

- 07 junio | Las Bolsas en el mes de mayo 2022

- 06 mayo | Publicación de cifras de empleo en EEUU

- 05 mayo | Las Bolsas en el mes de abril 2022

- 04 abril | Las Bolsas en el mes de marzo 2022

- 31 marzo | La inflación volverá a tomar protagonismo

- 15 marzo | El precio del crudo continua en descenso

- 10 marzo | Reunión del Consejo de Gobierno del BCE

- 03 marzo | Las Bolsas en el mes de febrero 2022

- 16 febrero | El conflicto ucraniano ha entrado en un impasse

- 14 febrero | Pendientes de las noticias sobre la crisis ucraniana

- 03 febrero | Las Bolsas en el mes de enero 2022

- 02 febrero | Positivos resultados trimestrales de Alphabet

- 28 enero | Cifras récords de Apple

- 21 enero | Giro brusco a la baja AYER en Wall Street

- 20 enero | Nueva actuación del Banco Popular de China

- 12 enero | Publicación del IPC de diciembre en EEUU

- 04 enero | Las Bolsas en el mes de diciembre de 2021

- 30 diciembre | Última sesión del año en el mercado español

- 28 diciembre | Sesión sin referencias macroeconómicas de calado

- 20 diciembre | La pandemia volverá a monopolizar la atención

- 17 diciembre | Cuádruple vencimiento de los contratos de derivados

- 16 diciembre | HOY será el turno del BCE y del Banco de Inglaterra

- 14 diciembre | Entrada de BBVA | Cartera 10 valores bolsa española

- 10 diciembre | Publicación del IPC estadounidense del mes de noviembre

- 06 diciembre | Noticias positivas sobre Ómicron

- 03 diciembre | Repunte del precio del crudo

- 02 diciembre | Atentos a todo lo que se publique sobre el Omicron

- 01 diciembre | Las Bolsas en el mes de noviembre de 2021

- 19 noviembre | Vencimiento mensual de derivados en la bolsa española

- 15 noviembre | Los inversores muy pendientes de la evolución de la pandemia

- 12 noviembre | Entrada de REPSOL | Cartera 10 valores bolsa española

- 11 noviembre | Evergrande ha evitado otra vez a última hora la quiebra

- 10 noviembre | Esperamos que la inflación vuelva a ser protagonista

- 04 noviembre | Las Bolsas en el mes de octubre de 2021

- 01 noviembre | Entrada APERAM | Cartera 10 valores bolsa española

- 29 octubre | Última sesión de un muy positivo mes de octubre

- 25 octubre | Entrada CELLNEX | Cartera 10 valores bolsa española

- 21 octubre | Caídas en la mayoría de las bolsas asiáticas

- 20 octubre | La inflación está en el “punto de mira”

- 18 octubre | Caídas de los mercados asiáticos esta madrugada

- 14 octubre | Pendientes del precio del crudo

- 06 octubre | Muy atentos al “drama político” en Washington

- 04 octubre | Rentabilidad 3T 2021 Fondo Momento Europa

- 01 octubre | Las Bolsas en el mes de septiembre de 2021

- 30 septiembre | Semana sin cambios | Cartera 10 valores bolsa española

- 28 septiembre | El precio del crudo en el punto de mira

- 27 septiembre | El crudo en Asia en su nivel más elevado en tres años

- 20 septiembre | Temor de los inversores a la “caída” de la promotora Evergrande

- 17 septiembre | Sesión de cuádruple vencimiento de los contratos de derivados

- 16 septiembre | El sector eléctrico lastró al Ibex35

- 15 septiembre | La economía de China continúa desacelerándose

- 14 septiembre | Publicación en EEUU del IPC de agosto

- 13 septiembre | Varios factores en el punto de mira

- 10 septiembre | Semana sin cambios | Cartera 10 valores bolsa española

- 09 septiembre | A la espera de saber qué es lo que anuncia el BCE

- 08 septiembre | Publicación del Libro Beige de la Reserva Federal

- 06 septiembre | Entrada de ROVI e INDRA | Cartera 10 valores bolsa española

- 03 septiembre | Las Bolsas en el mes de agosto de 2021

- 02 septiembre | Jornada de escasas referencias macro

- 18 agosto | Publicación de las actas de julio del FOMC

- 30 julio | Las Bolsas en el mes de julio de 2021

- 29 julio | La Fed no aportó grandes novedades

- 28 julio | A la espera de la Fed esta tarde

- 08 julio | Las Bolsas en el mes de junio de 2021

- 06 julio | Publicación en Alemania de los índices ZEW

- 02 julio | Rentabilidad 1S 2021 Fondo Momento Europa

- 16 junio | Esperando a lo que “hace y dice” la Fed

- 15 junio | A la espera de las cifras macro de EEUU

- 11 junio | La reunión del BCE pasó sin pena ni gloria

- 01 junio | Las Bolsas en el mes de mayo 2021

- 04 mayo | Las Bolsas en el mes de abril 2021

- 29 abril | Futuros al alza

- 08 abril | Esperamos otra sesión transición

- 01 abril | Las Bolsas en el mes de marzo 2021

- 22 marzo | Fuerte caída de la lira turca

- 19 marzo | Cuádruple hora bruja

- 11 marzo | Reunión del Consejo de Gobierno del BCE

- 01 marzo | Las Bolsas en el mes de febrero 2021

- 09 febrero | Entrada de Caixabank e IAG | Cartera 10 valores

- 08 febrero | El Nikkei ha cerrado a su nivel más alto desde 1991

- 02 febrero | Entrada de Bankinter y Airbus | Cartera 10 valores

- 01 febrero | Las Bolsas en el mes de enero 2021

- 01 febrero | Atentos al Congreso estadounidense

- 26 enero | Entrada de IAG | Cartera 10 valores

- 18 enero | Positivas cifras macroeconómicas en China

- 07 enero | Los demócratas controlarán las dos cámaras

- 05 enero | Las Bolsas en el mes de diciembre 2020

- 05 enero | Sin cambios esta semana | Cartera 10 valores

- 31 diciembre | Feliz 2021

- 28 diciembre | Entrada de Aedas e IAG | Cartera 10 valores

- 28 diciembre | Donald Trump firma la ley del nuevo programa de ayudas

- 22 diciembre | Entrada de Aperam | Cartera 10 valores

- 21 diciembre | Sin acuerdo el fin de semana para evitar un brexit “duro”

- 18 diciembre | Cuádruple vencimiento

- 15 diciembre | Entrada de Acerinox y Unicaja | Cartera 10 valores

- 14 diciembre | Continúan las negociaciones del Brexit

- 11 diciembre | EL BCE cumple con el guion previsto

- 08 diciembre | Entrada de Santander y Applus | Cartera 10 valores

- 02 diciembre | Las Bolsas en el mes de noviembre 2020

- 01 diciembre | Entrada de Acerinox | Cartera 10 valores

- 27 noviembre | BBVA y el Sabadell dan por terminadas las negociaciones

- 26 noviembre | Sin la referencia de Wall Street

- 24 noviembre | Entrada de BBVA | Cartera 10 valores

- 17 noviembre | Entrada de Unicaja y Liberbank | Cartera 10 valores

- 16 noviembre | BBVA vende su negocio comercial de EEUU

- 13 noviembre | El desarrollo de la pandemia de nuevo en el punto de mira

- 10 noviembre | Entrada de Aperam, AENA y Rovi | Cartera 10 valores

- 09 noviembre | Biden se proclama vencedor de los comicios en EEUU

- 06 noviembre | Publicación en EEUU de las cifras de empleo

- 05 noviembre | Los bancos centrales volverán a ser protagonistas

- 03 noviembre | Las Bolsas en el mes de octubre 2020

- 03 noviembre | Los inversores apuestan por una clara victoria demócrata

- 02 noviembre | A la espera del resultado de las elecciones estadounidenses

- 30 octubre | Los valores de corte tecnológico bajo presión

- 29 octubre | Reunión del Consejo de Gobierno del BCE

- 27 octubre | Entrada de Bankia | Cartera 10 valores

- 20 octubre | Entrada de Grifols | Cartera 10 valores

- 16 octubre | Continua la inquietud entre los inversores

- 15 octubre | El “factor” Covid-19 lastra a las bolsas europeas

- 13 octubre | Entrada de ACS y CAF | Cartera 10 valores

- 13 octubre | Comienza la temporada de resultados en Wall Street

- 08 octubre | Buen comportamiento del mercado estadounidense

- 06 octubre | DETECTOR DE VALORES: Signify (LIGHT-NL)

- 02 octubre | Las Bolsas en el mes de septiembre 2020

- 29 septiembre | Entrada de Mediaset España | Cartera 10 valores

- 29 septiembre | La jornada traerá una agenda macro interesante

- 22 septiembre | Entrada de Acerinox | Cartera 10 valores

- 18 septiembre | Cuádruple vencimiento de los contratos de derivados

- 17 septiembre | Fuerte revalorización del dólar tras la reunión del FOMC

- 16 septiembre | A la espera de conocer los anuncios que realizará la Fed

- 15 septiembre | Muy pendientes del brexit

- 08 septiembre | Entrada de Acerinox y ACS | Cartera 10 Valores

- 08 septiembre | Las relaciones entre EEUU y China son cada vez más tensas

- 07 septiembre | Sin la referencia de Wall Street

- 04 septiembre | El sector bancario español atraerá la atención

- 03 septiembre | Las Bolsas en el mes de agosto 2020

- 28 agosto | La agenda macro marcará el paso

- 19 agosto | Sesiones de reducida actividad

- 17 agosto | Muy atentos a lo que ocurra en Washington

- 11 agosto | Publicación de los índices ZEW de agosto

- 10 agosto | Creciente tensión entre EEUU y China

- 07 agosto | A la espera de los datos de empleo de EEUU

- 03 agosto | Las Bolsas en el mes de julio 2020

- 03 agosto | AMADEUS (AMS) | Análisis de resultados

- 31 julio | TELEFÓNICA (TEF) | Análisis de resultados

- 31 julio | BBVA | Análisis de resultados

- 30 julio | BANKIA (BKIA) | Análisis de resultados

- 30 julio | El discurso de Powell gustó a los inversores

- 29 julio | ENAGÁS (ENG) | Análisis de resultados

- 24 julio | BANKINTER (BKT) | Análisis de resultados

- 23 julio | NATURGY (NTGY) | Análisis de resultados

- 23 julio | IBERDROLA (IBE) | Análisis de resultados

- 22 julio | La atención estará puesta en Washington

- 20 julio | División entre los lideres de la UE

- 17 julio | Cumbre de los líderes de la Unión Europea

- 09 julio | DETECTOR DE VALORES: HelloFresh (HFG-DE)

- 08 julio | La recuperación en forma de “V” se aleja

- 01 julio | Las Bolsas en el mes de junio 2020

- 25 junio | Sesión de datos macro

- 24 junio | Publicación de los índices IFO

- 19 junio | Cuádruple vencimiento de derivados

- 18 junio | Temor de los inversores a nuevos rebrotes

- 17 junio | QUABIT (QBT) | Análisis de resultados

- 17 junio | Nuevas medidas de confinamiento en Pekín

- 15 junio | Temor a una segunda ola de casos de Covid-19

- 11 junio | INDITEX (ITX) | Análisis de resultados

- 08 junio | Posible fase de consolidación

- 04 junio | A la espera del BCE

- 01 junio | Las Bolsas en el mes de mayo 2020

- 28 mayo | CODERE (CDR) | Análisis de resultados

- 22 mayo | OHL | Análisis de resultados

- 21 mayo | Nuevo foco de tensión entre EEUU y China

- 20 mayo | Giro de 180 grados en el Ibex-35

- 19 mayo | GESTAMP (GEST) | Análisis de resultados

- 14 mayo | AMADEUS (AMS) | Análisis de resultados

- 14 mayo | ALMIRALL (ALM) | Análisis de resultados

- 12 mayo | DETECTOR DE VALORES: SANOFI (SAN-FR)

- 12 mayo | INDRA (IDR) | Análisis de resultados

- 11 mayo | CELLNEX (CLNX) | Análisis de resultados

- 08 mayo | IAG | Análisis de resultados

- 06 mayo | APPLUS (APP) | Análisis de resultados

- 06 mayo | REPSOL (REP) | Análisis de resultados

- 05 mayo | ENDESA (ELE) | Análisis de resultados

- 05 mayo | LIBERBANK (LBK) | Análisis de resultados

- 05 mayo | Las Bolsas en el mes de abril 2020

- 04 mayo | BBVA | Análisis de resultados

- 30 abril | IBERDROLA (IBE) | Análisis de resultados

- 30 abril | Consejo de Gobierno del BCE

- 29 abril | BANKIA (BKIA) | Análisis de resultados

- 29 abril | ENCE (ENC) | Análisis de resultados

- 27 abril | VISCOFAN (VIS) | Análisis de resultados

- 27 abril | ACERINOX (ACX) | Análisis de resultados

- 24 abril | PHARMAMAR (PHM) | Análisis de resultados

- 24 abril | BANKINTER (BKT) | Análisis de resultados

- 23 abril | EUSKATEL (EKT) | Análisis de resultados

- 23 abril | Publicación de los PMIs

- 22 abril | GRIFOLS (GRF) | Análisis de resultados

- 22 abril | ENAGÁS (ENG) | Análisis de resultados

- 20 abril | Nueva caída del precio del crudo

- 16 abril | “Duros” datos macroeconómicos AYER en EEUU

- 07 abril | Fuerte cierre alcista AYER de Wall Street

- 03 abril | Publicación en Europa y EEUU de los PMIs

- 02 abril | Las Bolsas en el mes de marzo 2020

- 02 abril | Atentos a los datos de empleo en EEUU

- 19 marzo | INDITEX (ITX) | Análisis de resultados

- 12 marzo | Reunión del Consejo de Gobierno del BCE

- 09 marzo | La crisis sanitaria hunde los mercados

- 04 marzo | Publicación de los PMIs y los ISM

- 03 marzo | Las Bolsas en el mes de febrero

- 02 marzo | AMADEUS (AMS) | Análisis de resultados

- 02 marzo | VISCOFAN (VIS) | Análisis de resultados

- 28 febrero | GESTAMP (GEST) | Análisis de resultados

- 28 febrero | VIDRALA (VID) | Análisis de resultados

- 28 febrero | El coronavirus desata el pánico en los mercados

- 27 febrero | GLOBAL DOMINION (DOM) | Análisis de resultados

- 27 febrero | IBERDROLA (IBE) | Análisis de resultados

- 26 febrero | APPLUS (APPS) | Análisis de resultados

- 26 febrero | CELLNEX (CLNX) | Análisis de resultados

- 26 febrero | ENDESA (ELE) | Análisis de resultados

- 24 febrero | ALMIRALL (ALM) | Análisis de resultados

- 21 febrero | REPSOL (REP) | Análisis de resultados

- 21 febrero | Publicación de los PMIs

- 20 febrero | TELEFÓNICA (TEF) | Análisis de resultados

- 20 febrero | Día intenso en la agenda “micro”

- 19 febrero | ACS | Análisis de resultados

- 18 febrero | ENAGÁS (ENG) | Análisis de resultados

- 18 febrero | El Ibex-35 alcanza los 10.000 puntos

- 17 febrero | Sin la referencia de Wall Street

- 14 febrero | AIRBUS (AIR) | Análisis de resultados

- 14 febrero | Atentos a la agenda macroeconómica del día

- 13 febrero | MAPFRE (MAP) | Análisis de resultados

- 12 febrero | DETECTOR DE VALORES: ENGIE (ENGI-FR)

- 11 febrero | Optimismo en las bolsas asiáticas

- 07 febrero | DETECTOR DE VALORES: KORIAN (KORI-FR)

- 06 febrero | ARCELORMITTAL (MTS) | Análisis de resultados

- 06 febrero | NATURGY (NTGY) | Análisis de resultados

- 05 febrero | SIEMENS GAMESA (SGRE) | Análisis de resultados

- 04 febrero | Estabilidad en los mercados asiáticos esta madrugada

- 03 febrero | Las Bolsas en el mes de enero

- 03 febrero | CAIXABANK (CABK) | Análisis de resultados

- 31 enero | BBVA | Análisis de resultados

- 30 enero | LIBERBANK (LBK) | Análisis de resultados

- 30 enero | LOGISTA (LOG) | Análisis de resultados

- 30 enero | Agenda macro y empresarial intensa

- 28 enero | BANKIA (BKIA) | Análisis de resultados

- 23 enero | BANKINTER (BKT) | Análisis de resultados

- 23 enero | Pendientes de la situación en China

- 21 enero | Publicación en Alemania de los índices ZEW

- 17 enero | Batería de cifras macro en China

- 16 enero | Publicación en EEUU de las ventas minoristas

- 09 enero | Distensión aparente en Oriente Medio

- 07 enero | El precio del petróleo principal referencia

- 06 enero | Cartera 10 valores bolsa española

- 03 enero | Las Bolsas en el mes de diciembre

- 31 diciembre | Feliz Año 2020

- 30 diciembre | Semana intensa en agenda macroeconómica

- 27 diciembre | Continua el rally de Navidad

- 24 diciembre | Feliz Navidad

- 23 diciembre | Semana más corta de lo habitual

- 20 diciembre | Cuádruple vencimiento de derivados

- 18 diciembre | Publicación de los índices IFO

- 17 diciembre | El receso de la incertidumbre anima los mercados

- 16 diciembre | Entrada de ACS | Cartera 10 valores bolsa española

- 16 diciembre | La semana presenta una agenda macroeconómica intensa

- 13 diciembre | A golpe de Tweet

- 12 diciembre | INDITEX (ITX) | Análisis de resultados

- 12 diciembre | Consejo de Gobierno del BCE

- 11 diciembre | Las Bolsas en el mes de Noviembre

- 11 diciembre | Reunión del Comité de Mercado Abierto de la Reserva Federal

- 10 diciembre | Inicio de la reunión de dos días que celebra el FOMC

- 09 diciembre | Semana de Bancos Centrales y política

- 03 diciembre | Se recrudece el conflicto comercial

- 29 noviembre | Atentos a la agenda macro en Europa

- 28 noviembre | Sin la referencia de Wall Street

- 27 noviembre | HOY la agenda macroeconómica será muy intensa

- 22 noviembre | La agenda macro centrará la atención de los inversores

- 21 noviembre | Dudas sobre el estado real de las negociaciones comerciales

- 20 noviembre | EDREAMS ODIGEO (EDR) | Análisis de resultados

- 20 noviembre | Publicación de las actas del FOMC

- 18 noviembre | LAR ESPAÑA REAL ESTATE (LRE) | Análisis de resultados

- 15 noviembre | SNIACE (SNC) | Análisis de resultados

- 15 noviembre | CELLNEX (CLNX) | Análisis de resultados

- 15 noviembre | MERLIN PROPERTIES (MRL) | Análisis de resultados

- 15 noviembre | Alemania evita la recesión

- 14 noviembre | La macroeconomía será protagonista

- 12 noviembre | LABORATORIOS ALMIRALL (ALM) | Análisis de resultados

- 12 noviembre | ABENGOA (ABG) | Análisis de resultados

- 11 noviembre | ACS | Análisis de resultados

- 11 noviembre | Semana con un factor político muy relevante

- 08 noviembre | ARCELORMITTAL (MTS) | Análisis de resultados

- 08 noviembre | AMADEUS (AMS) | Análisis de resultados

- 08 noviembre | A vueltas con la guerra comercial

- 07 noviembre | COLONIAL (COL) | Análisis de resultados

- 07 noviembre | TUBACEX (TUB) | Análisis de resultados

- 07 noviembre | Dudas sobre la firma de la fase uno del acuerdo comercial

- 06 noviembre | INDRA (IDR) | Análisis de resultados

- 06 noviembre | LOGISTA (LOG) | Análisis de resultados

- 06 noviembre | Posible toma de beneficios

- 05 noviembre | TELEFÓNICA (TEF) | Análisis de resultados

- 05 noviembre | ACERINOX (ACX) | Análisis de resultados

- 04 noviembre | Las Bolsas en el mes de octubre

- 04 noviembre | GESTAMP (GEST) | Análisis de resultados

- 04 noviembre | Publicación del PMI manufacturas de la Zona Euro

- 01 noviembre | REPSOL (REP) | Análisis de resultados

- 01 noviembre | CIE AUTOMOTIVE (CIE) | Análisis de resultados

- 01 noviembre | “Positivos” datos macroeconómicos publicados en China

- 31 octubre | GLOBAL DOMINION (DOM) | Análisis de resultados

- 31 octubre | IBERDROLA (IBE) | Análisis de resultados

- 31 octubre | BBVA | Análisis de resultados

- 30 octubre | GRIFOLS (GRF) | Análisis de resultados

- 30 octubre | BANCO SANTANDER (SAN) | Análisis de resultados

- 29 octubre | LIBERBANK (LBK) | Análisis de resultados

- 29 octubre | Los resultados trimestrales marcarán el paso

- 28 octubre | Entrada de IAG | Cartera 10 valores bolsa española

- 28 octubre | BANKIA (BKIA) | Análisis de resultados

- 28 octubre | VISCOFAN (VIS) | Análisis de resultados

- 25 octubre | FAES FARMA (FAE) | Análisis de resultados

- 25 octubre | BANCO SABADELL (SAB) | Análisis de resultados

- 25 octubre | El brexit nuevamente atraerá la atención

- 24 octubre | DETECTOR DE VALORES: PRYSMIAN (PRY-IT)

- 24 octubre | PHARMAMAR (PHM) | Análisis de resultados

- 24 octubre | Especial atención al sector del automóvil

- 23 octubre | CONFERENCIA CON LOS GESTORES DE ENAGÁS (ENG)

- 23 octubre | ¿podrá Johnson convocar elecciones y las ganará?

- 22 octubre | ENAGÁS (ENG) | Análisis de resultados

- 22 octubre | Votación del “plan Johnson”

- 21 octubre | Entrada de IAG | Cartera 10 valores bolsa española

- 16 octubre | Positivas noticias sobre el Brexit

- 15 octubre | ZARDOYA OTIS (ZOT) | Análisis de resultados

- 14 octubre | Acuerdo de “mínimos” en el ámbito comercial

- 08 octubre | Atentos al dato de la producción industrial alemana

- 04 octubre | Temor a una nueva recesión

- 02 octubre | Las Bolsas en el mes de septiembre

- 01 octubre | SNIACE (SNC) | Análisis de resultados

- 01 octubre | La agenda macro toma protagonismo

- 30 septiembre | Agenda de eventos macroeconómicos | semana del 1 al 6 de octubre

- 30 septiembre | Muy pendientes del conflicto comercial

- 27 septiembre | DETECTOR DE VALORES: EIFFAGE (FGR-FR)

- 27 septiembre | Los datos macro en el punto de mira

- 26 septiembre | SOLARIA (SLR) | Análisis de resultados

- 26 septiembre | IAG – Actualización de sus perspectivas de negocio.

- 26 septiembre | A la espera de acontecimientos políticos en EEUU

- 25 septiembre | Tensiones políticas en EEUU

- 24 septiembre | ABENGOA (ABG) | Análisis de resultados

- 24 septiembre | AUDAX RENOVABLES (ADX) | Análisis de resultados

- 24 septiembre | Atentos a la publicación del IFO

- 23 septiembre | SOLARPACK (SPK) | Análisis de resultados

- 23 septiembre | Guerra comercial y cifras macro

- 20 septiembre | Cuádruple vencimiento de derivados

- 19 septiembre | HOY los bancos centrales volverán a ser el foco de atención

- 18 septiembre | La Fed centrará la atención de los inversores

- 17 septiembre | DIA | Análisis de resultados

- 16 septiembre | El precio del crudo en el punto de mira

- 13 septiembre | CODERE (CDR) | Análisis de resultados

- 13 septiembre | Jornada para reflexionar sobre la actuación del BCE

- 12 septiembre | INDITEX (ITX) | Análisis de resultados

- 12 septiembre | Reunión del BCE

- 11 septiembre | AMPER (AMP) | Análisis de resultados

- 10 septiembre | Cita importante para la banca española

- 09 septiembre | La semana vendrá marcada por la reunión del BCE

- 04 septiembre | Se rebaja la incertidumbre política en Europa

- 03 septiembre | DETECTOR DE VALORES: VEOLIA ENVIRONNEMENT (VIE-FR)

- 03 septiembre | Publicación en EEUU de los índices (PMI e ISM)

- 02 septiembre | Las Bolsas en el mes de agosto

- 02 septiembre | Jornada festiva en EEUU

- 30 agosto | HOY se publica el PCE del mes de julio de EEUU

- 29 agosto | “La política” es la protagonista

- 26 agosto | Nuevas tensiones comerciales entre EEUU y China

- 23 agosto | La intervención de Powell en el punto de mira

- 21 agosto | A la espera de las actas de la Fed

- 16 agosto | Buenos resultados de WalMart

- 15 agosto | Temor a la recesión

- 14 agosto | Acercamiento comercial entre China-EEUU

- 13 agosto | Incertidumbre ante la situación en Argentina

- 12 agosto | Semana de incertidumbres

- 09 agosto | COCA-COLA (CCE)| Análisis de resultados

- 09 agosto | Sesión de transición con agenda macro intensa

- 08 agosto | Las bolsas europeas rebotan en la preapertura

- 07 agosto | A la espera de los datos macroeconómicos

- 05 agosto | IAG | Análisis de resultados

- 02 agosto | VISCOFAN (VIS) | Análisis de resultados

- 02 agosto | LIBERBANK (LBK) | Análisis de resultados

- 02 agosto | ARCELORMITTAL (MTS) | Análisis de resultados

- 02 agosto | El conflicto comercial vuelve a escena

- 01 agosto | Las Bolsas en el mes de julio

- 01 agosto | AMADEUS (AMS) | Análisis de resultados

- 01 agosto | AIRBUS (AIR) | Análisis de resultados

- 01 agosto | El mercado esperaba algo más de la FED

- 31 julio | ENCE (ENC) | Análisis de resultados

- 31 julio | Enagás (ENG) | Análisis de resultados

- 31 julio | A la espera de la decisión de la Fed

- 30 julio | APPLUS (APPS) | Análisis de resultados

- 30 julio | Sesión intensiva de datos macro y micro

- 29 julio | Gestamp (GEST) | Análisis de resultados

- 29 julio | Acerinox (ACX) | Análisis de resultados

- 29 julio | Semana clave para las bolsas mundiales

- 26 julio | Sacyr (SCYR) | Análisis de resultados

- 26 julio | Telefónica (TEF) | Análisis de resultados

- 25 julio | Naturgy (NTGY) | Análisis de resultados

- 25 julio | Iberdrola (IBE) | Análisis de resultados

- 25 julio | Repsol (REP) | Análisis de resultados

- 25 julio | El punto de mira puesto en el BCE

- 24 julio | Endesa (ELE) | Análisis de resultados

- 23 julio | Negociaciones en la crisis de Huawei

- 22 julio | Dominion (DOM) | Análisis de resultados

- 22 julio | Bancos centrales y resultados empresariales

- 18 julio | Bolsas a la baja y bonos al alza

- 16 julio | Datos macro y resultados empresariales

- 04 julio | Las Bolsas en el mes de junio

- 01 julio | Buenas noticias tras la cumbre del G20

- 19 junio | Draghi y Trump protagonistas

- 14 junio | Inditex (ITX) | Análisis de resultados

- 14 junio | Datos macro, guerra comercial y petróleo

- 03 junio | Las Bolsas en el mes de mayo

- 30 mayo | A la espera de acontecimientos

- 21 mayo | Terremoto en el sector tecnológico

- 17 mayo | DETECTOR DE VALORES: LEONARDO (LDO-IT)

- 16 mayo | Sniace (SNC) | Análisis de resultados

- 16 mayo | ACS | Análisis de resultados

- 15 mayo | Applus (APPS) | Análisis de resultados

- 15 mayo | DIA | Análisis de resultados

- 14 mayo | Acerinox (ACX) | Análisis de resultados

- 14 mayo | Fuertes caídas en los mercados

- 13 mayo | IAG | Análisis de resultados

- 13 mayo | EEUU y China alejan un poco sus posturas

- 09 mayo | Amadeus (AMS) | Análisis de resultados

- 08 mayo | Cellnex (CLNX) | Análisis de resultados

- 08 mayo | Siguen las tensiones entre EEUU y China

- 07 mayo | Ence (ENC) | Análisis de resultados

- 07 mayo | Gestamp (GEST) | Análisis de resultados

- 02 mayo | Las Bolsas en el mes de abril

- 02 mayo | Airbus (AIR) | Análisis de resultados

- 02 mayo | Repsol (REP) | Análisis de resultados

- 30 abril | BBVA | Análisis de resultados

- 30 abril | Jornada intensa en referencias macro y micro

- 29 abril | Bankia (BKIA) | Análisis de resultados

- 29 abril | DIA | Análisis de resultados

- 26 abril | Iberdrola (IBE) | Análisis de resultados

- 25 abril | Bankinter (BKT) | Análisis de resultados

- 25 abril | Liberbank (LBK) | Análisis de resultados

- 25 abril | Flojos los índices IFO en Alemania

- 24 abril | Enagás (ENG) | Análisis de resultados

- 24 abril | Atentos a los índices IFO de abril

- 23 abril | Semana repleta de datos microeconomicos.

- 17 abril | Vidrala (VID) | Análisis de resultados

- 17 abril | Pendientes de la agenda empresarial

- 16 abril | «Cautela» ante la presentación de resultados

- 15 abril | Zardoya Otis (ZOT) | Análisis de resultados

- 01 abril | Buenas noticias macroeconómicas desde China

- 29 marzo | El «brexit» volverá hoy a un primer plano

- 27 marzo | El Parlamento británico vuelve a votar

- 25 marzo | Condiciones de la ampliación de PRISA

- 22 marzo | El «brexit» preocupa a los mercados

- 18 marzo | Deutsche Bank y Commerzbank «fusión»

- 14 marzo | Inditex (ITX) | Análisis de resultados

- 13 marzo | Nueva votación por un Brexit sin acuerdo

- 06 marzo | Dominion (DOM) | Análisis de resultados

- 05 marzo | Gestamp (GEST) | Análisis de resultados

- 04 marzo | Evolución del mercado | enero y febrero 2019

- 04 marzo | Viscofan (VIS) | Análisis de resultados

- 04 marzo | Acerinox (ACX) | Análisis de resultados

- 01 marzo | Repsol (REP) | Análisis de resultados

- 01 marzo | Amadeus (AMS) | Análisis de resultados

- 01 marzo | Bolsas de menos a más

- 28 febrero | CAF | Análisis de resultados

- 28 febrero | Grupo ACS (ACS) | Análisis de resultados

- 28 febrero | Enagás (ENG) | Análisis de resultados

- 28 febrero | Batería de resultados empresariales

- 27 febrero | Ence (ENC) | Análisis de resultados

- 27 febrero | Applus (APPS) | Análisis de resultados

- 26 febrero | Realia (RLIA) | Análisis de resultados

- 26 febrero | CIE Automotive (CIE) | Análisis de resultados

- 26 febrero | Posible nuevo referéndum en Reino Unido

- 25 febrero | Entrada de Santander (SAN) y Amadeus (AMS)

- 21 febrero | Telefónica por debajo de las previsiones

- 20 febrero | Buenos resultados para Iberdrola…

- 15 febrero | Flojos datos de «ventas» en EEUU

- 13 febrero | Optimismo a nivel comercial y político en EEUU

- 11 febrero | Atentos a los acontecimientos en el ámbito político

- 08 febrero | Incertidumbres en los mercados

- 06 febrero | Positivos resultados trimestrales

- 04 febrero | Entrada de Airbus (AIR) y Aedas (ADEAS)

- 04 febrero | Semana repleta de datos micro

- 29 enero | Flojos resultados empresariales en EEUU

- 25 enero | Draghi habla de riesgos crecientes

- 18 enero | Acercamiento comercial entre EEUU y China

- 14 enero | El BREXIT en el foco de la semana

- 11 enero | Atentos a la publicación del IPC en EEUU

- 04 enero | APPLE marca el descenso en los mercados

- 31 diciembre | Vuelven las conversaciones entre EEUU y China

- 28 diciembre | Volatilidad extrema en los mercados

- 27 diciembre | Extraordinario comportamiento ayer en Wall Street

- 24 diciembre | Semana corta debido a las vacaciones de Navidad

- 21 diciembre | Las bolsas en mínimos del año

- 19 diciembre | Italia y su presupuesto retomarán el protagonismo

- 17 diciembre | Semana condicionada por la reunión de la Fed

- 14 diciembre | Bajada en las bolsas asiáticas esta madrugada

- 13 diciembre | El BCE monopolizará la atención de los inversores

- 11 diciembre | El brexit castiga los mercados

- 10 diciembre | Nueva semana condicionada por el factor político

- 07 diciembre | Jornada de ida y vuelta en EEUU

- 06 diciembre | Tensiones en las relaciones comerciales entre EEUU y China

- 03 diciembre | “Tregua” en la disputa comercial entre EEUU y China

- 29 noviembre | El presidente de la Fed “sorprendió” a propios y extraños

- 26 noviembre | Nueva semana condicionada por los acontecimientos políticos

- 23 noviembre | Atención a la fuerte caída del precio del crudo

- 22 noviembre | Advertencia de la CE al gobierno español

- 20 noviembre | El brexit continua centrando la atención de los inversores

- 19 noviembre | Los inversores afrontan una semana intensa en lo político

- 16 noviembre | Los inversores totalmente centrados en “la política”

- 14 noviembre | El brexit y los presupuesto italianos focos del día

- 13 noviembre | Atentos a la presentación del presupuesto italiano a la UE

- 12 noviembre | Preocupa la debilidad del crecimiento económico mundial

- 09 noviembre | Poco impacto en las bolsas tras la reunión del FOMC

- 06 noviembre | A la espera de la decisión del Tribunal Supremo español

- 05 noviembre | Pendientes del Tribunal Supremo

- 02 noviembre | Posible acuerdo comercial entre EEUU y China

- 01 noviembre | Cierre de mes con fuertes alzas en los principales índices

- 31 octubre | Esperamos apertura al alza en las bolsas europeas

- 25 octubre | Los inversores refugiándose en activos más seguros

- 24 octubre | Sesión de «castigo» para los activos de mayor riesgo

- 22 octubre | Semana intensa a nivel «político» y a nivel «macro»

- 18 octubre | Bruselas «rechaza» el presupuesto italiano

- 12 octubre | Comienza la temporada de presentación de resultados

- 11 octubre | Sesión «negra» ayer en «Wall Street»

- 10 octubre | Los mercados italianos «marcando el paso»

- 09 octubre | La atención seguirá monopolizada por Italia

- 08 octubre | A la espera de los resultados empresariales

- 04 octubre | Atentos al mercado de bonos estadounidenses

- 01 octubre | Atentos al comportamiento del mercado «italiano»

- 28 septiembre | La atención de los inversores estará focalizada en «Italia»

- 27 septiembre | El FOMC cumplió con las previsiones

- 26 septiembre | Toda la atención la «monopolizará» la reunión del FOMC

- 21 septiembre | CaixaBank «vende» su posición en Repsol

- 17 septiembre | «Otra» semana condicionada por el conflicto entre EEUU y China

- 14 septiembre | El Banco Central de Turquía sube los tipos hasta el 24%

- 12 septiembre | Pendientes del posible acuerdo comercial entre EEUU y Canadá

- 11 septiembre | Esperando nuevas tarifas para las importaciones chinas

- 10 septiembre | Tensiones comerciales, Datos de Inflación y Bancos Centrales

- 05 septiembre | Jornada marcada por las negociaciones entre EEUU y Canadá

- 04 septiembre | Jornada «huérfana» por Wall Street

- 03 septiembre | Semana condicionada por las tensiones comerciales

- 29 agosto | Italia en el foco de atención de los inversores

- 28 agosto | Nuevo acuerdo bilateral entre EEUU y Méjico

- 23 agosto | Datos macro y Actas BCE

- 21 agosto | El factor “tarifas” volverá a “entrar en juego”

- 15 agosto | Atentos a los datos macro de EEUU

- 14 agosto | Esperando a la estabilización de la divisa turca

- 13 agosto | Atentos a las noticias de Turquia

- 10 agosto | El IPC de EEUU marcará la sesión de Hoy

- 29 junio | Intento de maquillaje para cerrar el 2T2018

- 26 junio | De momento, recomendamos prudencia

- 22 junio | Crudo y Macro para terminar la semana