REPSOL (REP) presentó ayer sus resultados correspondientes al ejercicio 2019, de los que destacamos los siguientes aspectos:

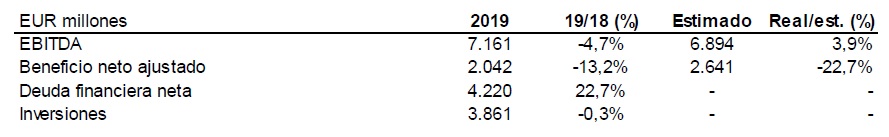

RESULTADOS REPSOL 2019 vs 2018 / CONSENSO ANALISTAS FACTSET

Fuente: Estados financieros de la compañía.

- Los resultados de REP de 2019 están influidos por el ajuste en el valor contable de los activos del grupo por importe de EUR 4.849 millones (entre ellos Talisman), y que tuvo un impacto negativo en el beneficio neto, un ajuste realizado para sentar las bases de la nueva orientación estratégica de la compañía, que se ha marcado como objetivo alcanzar cero emisiones netas de C02 en el año 2050. Indicar que REP ha provisionado otros EUR 837 millones para cubrir el litigio arbitral que mantiene en Singapur frente a su socio Sinopec.

- Así, el resultado neto alcanzó una pérdida de EUR 3.816 millones, que compara muy negativamente con el beneficio de EUR 2.341 millones de 2018, principalmente por las provisiones realizadas en el negocio de Upstream y por el arbitraje de Addax.

- En un contexto de bajos precios del crudo y el gas, y menores márgenes industriales, el resultado neto ajustado de REP en 2019, que mide específicamente la marcha de los negocios de la compañía, ascendió a un importe de EUR 2.042 millones, un 13,2% interanual menos, y algo inferior a la estimación del consenso de analistas de FactSet, que esperaba EUR 2.139 millones.

- Desglosando el resultado neto ajustado por área de negocio, Upstream (exploración y producción) alcanzó los EUR 1.050 millones (-20,8% interanual), debido a unos menores precios de realización de crudo y gas y a una menor producción. Esto fue parcialmente compensado por unos menores costes exploratorios, Mientras, Downstream (refino y distribución) aportó EUR 1.456 millones (-8,0% interanual) por unos menores resultados en los negocios de Refino, Química, GLP y Comercialización de Gas. Esto fue parcialmente compensado por el mejor comportamiento de los Negocios Comerciales. Finalmente, Corporación y otros redujo su pérdida un 16,5%, hasta los EUR -464 millones.

- El cash flow de explotación (EBITDA) redujo su importe un 4,7% en 2019 en comparación al año anterior, hasta los EUR 7.161 millones. El EBITDA a coste de reposición (CCS) alcanzó EUR 7.201 millones, un 5,5% inferior al del ejercicio 2018.

- La deuda neta del Grupo a cierre de 2019 se situó en EUR 4.220 millones, un importe EUR 781 millones superior al de 2018 e impactada por una posición de autocartera de 81 millones de acciones a cierre de 2019. La deuda neta incluyendo arrendamientos, se situó en EUR 8.083 millones tras la aplicación de la NIIF 16.

- Según la compañía, la sólida generación de caja permite a REP avanzar en su compromiso activo contra el cambio climático y, al mismo tiempo, mantener la política retributiva, una de las más atractivas del Ibex-35 y de su sector, que para 2020 incluye proponer a la Junta General de Accionistas una mejora adicional a través de la amortización de un 5% del capital social de la compañía, una operación valorada en cerca de EUR 1.000 millones.

¿Tienes alguna duda?

Puedes consultarnos a través de info.link@linksecurities.com o en el 91 504 06 12

Lee nuestra últimas entradas al blog:

Agenda de eventos macroeconómicos | del 18 al 22 de noviembre

Consulta los eventos macroeconómicos más relevantes de la semana.

leer másAgenda de eventos macroeconómicos | del 4 al 8 de noviembre

Consulta los eventos macroeconómicos más relevantes de la semana.

leer másRentabilidad 3T 2024 Fondo Momento Europa

La Rentabilidad Acumulada del Fondo Momento Europa en los nueves meses transcurridos del ejercicio 2024 (9M 2024) ha sido del 6,40%.

leer másSuscríbete a nuestro comentario diario y recibe un análisis diario vía mail

Accede a toda la actualidad económica más relevante de la mano de los comentarios diarios de nuestros analistas.

Suscríbete a nuestro comentario diario y recibe un análisis diario vía mail

Accede a toda la actualidad económica más relevante de la mano de los comentarios diarios de nuestros analistas.

- Indicadores financieros relevantes

- Comentario de mercado

- Eventos y noticias destacadas del día

- Análisis y valoración de resultados

- Indicadores financieros relevantes

- Comentario de mercado

- Eventos y noticias destacadas del día

- Análisis y valoración de resultados